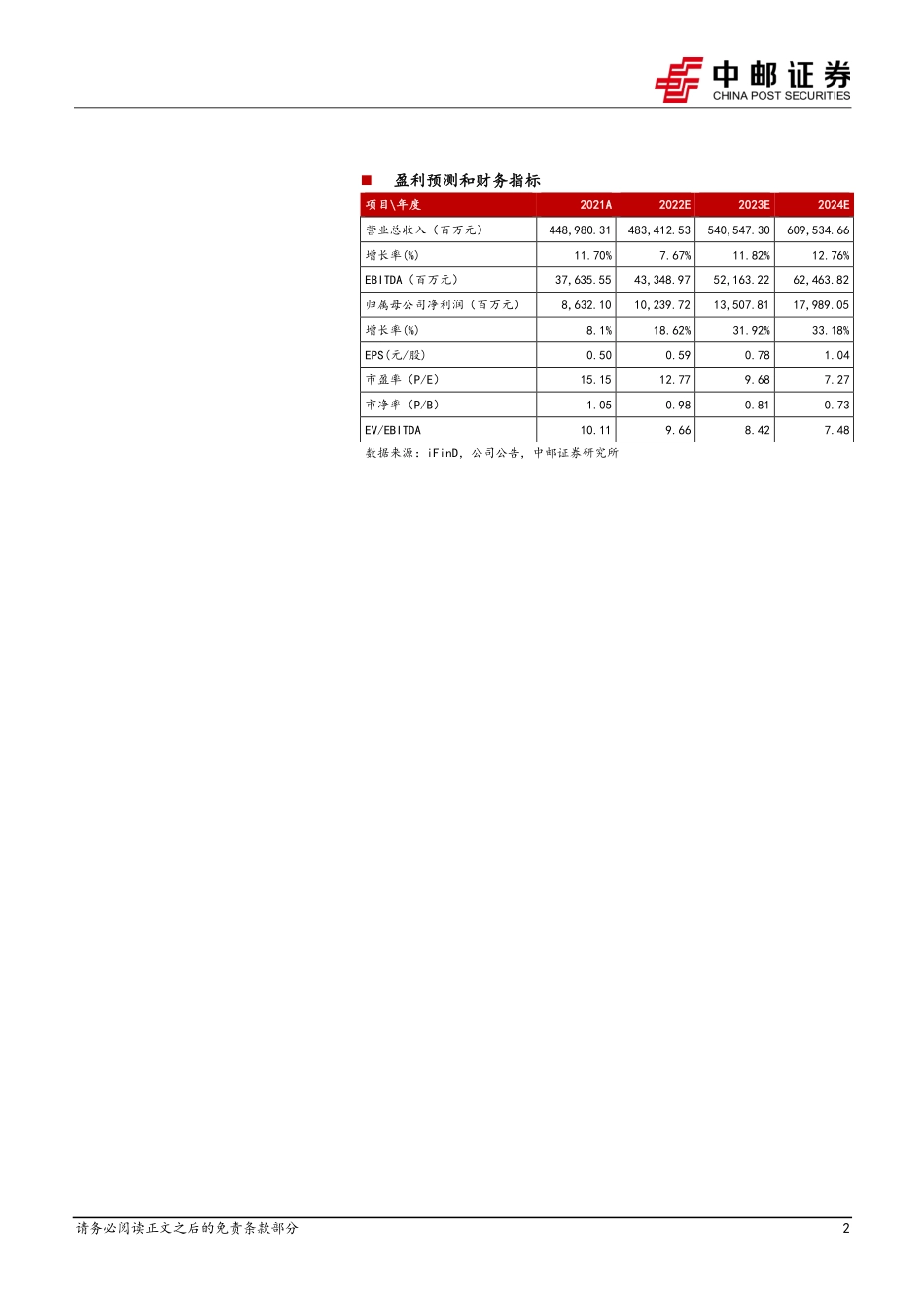

市场有风险,投资需谨慎 请务必阅读正文之后的免责条款部分 证券研究报告:建筑装饰 | 个股报告 2023 年 3 月 9 日 股票投资评级 买入|首次覆盖 个股表现 资料来源:聚源,中邮证券研究所 公司基本情况 最新收盘价(元) 7.59 总股本/流通股本(亿股) 172.26 / 109.91 总市值/流通市值(亿元) 1,307 / 834 52 周内最高/最低价 8.33 / 6.79 资产负债率(%) 76.0% 市盈率 15.24 第一大股东 中国电力建设集团有限公司 持股比例(%) 58.9% 研究所 分析师:丁士涛 SAC 登记编号:S1340522090005 Email:dingshitao@cnpsec.com 研究助理:刘依然 SAC 登记编号:S1340122090020 Email:liuyiran@cnpsec.com 中国电建 (601669.SH) 全球清洁能源龙头,绿电运营+抽水蓄能潜力巨大 ⚫ 公司概况:全球清洁能源建设龙头 公司是全球清洁低碳能源和环境建设的领军企业,背靠大股东中国电建集团,业绩增长稳健,21 年营收 4489.80 亿元,归母净利润86.32 亿元,其中电力投资运营盈利能力瞩目。公司在手订单丰厚,22 年新签合同 10091.9 亿元,YOY+29.3%。22 年公司剥离房地产板块,与电建集团优质电网辅业进行资产置换,加快清洁能源发电项目进展。23 年公司募集资金 134 亿元用于支持海上风电及抽水蓄能业务。未来公司将继续以新能源和抽水蓄能为核心主业,积极构建清洁能源业务布局。 ⚫ 新能源建设提速,业务增长注入动力 经济增长促进社会用电规模提升,22 年国内用电/发电量分别为8.6/8.4 万亿 kWh,预计 25 年将增至 9.5/9.4 万亿 kWh。用电需求刺激国内电力工程建设持续发力,22 年电源/电网工程投资分别增至7208/5012 亿元,电源投资增速迅猛,占比已升至 59%,电网工程投资近年稳定在 5000 亿元左右。电力工程建设的发展拉动国内装机容量扩充,22 年发电装机总规模增至 25.6 亿 KW,其中风光装机为 7.6亿 KW,预计“十四五”末期有望突破 17 亿 KW。借助行业东风,公司以能源电力工程为基,逐渐向电力投资和运营业务延伸。截至 21 年末,公司控股并网装机的风光规模 774 万 KW,预计 25 年将增至 5650万 KW。风光运营业务毛利率高,随着公司持续推进新能源业务,有望带动公司整体盈利水平提升。 ⚫ 抽水蓄能迎来发展期,水利建设投资增长可期 国内终端能源电气化成为趋势,但随着清洁能源渗透率提升,反调峰问题日益突出,亟需储能系统保证电网稳定性。抽水蓄能作为最成熟的储能技术,具有使用寿命长、转换效率高、持续发电时间长的优点,2021 年国内抽水蓄能装机容量为 3640 万 KW,预计 2030 年将升至 1.2 亿 KW,市场前景广阔。22 年我国水利建设投资 10893 亿元,创历史新高,同时近年政策频发利好水利工程建设,公司在水利建设各环节均有优势,17 年以来新签订单持续走高,21 年已增至 3104 亿元。作为国内水利水电龙头,公司有望凭借技术优势和政策加持实现业务扩张。 ⚫ 盈利预测与投资建议 预计公司 22-24 年收入分别为 4834.12/5405.47/6095.35 亿元,归母净利润 102.40/135.08/179.89 亿元。按照 23 年 3 月 9 日收盘价计算,22-24 年 PE 为 12.8/9.7/7.3 倍,首次覆盖给予“买入”评级。 ⚫ 风险提示 新能源投资建设不及预期;新能源装机不及预期;宏观经济下行。 -15%-13%-11%-9%-7%-5%-3%-1%1%3%5%2022-032022-052022-082022-102022-122023-03中国电建建筑装饰 请务必阅读正文之后的免责条款部分 2 ◼ 盈利预测和财务指标 [table_FinchinaSimple] 项目\年度 2021A 2022E 2023E 2024E 营业总收入(百万元) 448,980.31 483,412.53 540,547.30 609,534.66 增长率(%) 11.70% 7.67% 11.82% 12.76% EBITDA(百万元) 37,635.55 43,348.97 52,163.22 62,463.82 归属母公司净利润(百万元) 8,632.10 10,239.72 13,507.81 17,989.05 增长率(%) 8.1% 18.62% 31.92% 33.18% EPS(元/股) 0.50 0.59 0.78 1.04 市盈率(P/E) 15.15 12.77 9.68 7.27 市净率(P/B) 1.05 0.98 0.81 0.73 EV/...